1. 概要

ドルコスト平均法という投資法があります。一応簡単に説明しておくと、ある区切られた期間ごとに同じ金額だけ対象の商品を購入しておくことで、安定した収益が得られるという戦略です。信託投資やFXをやっている方にとっては馴染み深い戦略かもしれませんし、ファイナンシャルプランナーからお勧めされた方も多いかもしれません。一定期間同じ金額だけ同じ商品を買うだけというこの戦略、よく初心者にお勧めの投資法として雑誌などでは紹介されていますが、はたして本当にお勧めできる投資法なのでしょうか?またリスクを軽減できるとありますが、一体どれくらいのリスク軽減が望めるのでしょうか?それに対して、リターンはどれくらい減少するのでしょうか?以上を明らかにしていくのが今回の記事の目的です。

- 定量的に評価するために少々数式が登場してきますが、一応大学の経済学を専攻していたり、統計学について初歩的な知識(期待値や分散など)を持っている方ならばすいすいと読み進めることができるくらいのレベルを目指しています。

- 金融工学に関しての知識はまったく必要ありません。必要な箇所はすべて簡単に解説していきます。

- 今回の記事は式の導出までを行います。結果だけ知りたい方は読み飛ばしてもらっても構いません。

2. 2つの戦略

ここではドルコスト戦略についてより詳しく説明した後に、数式を用いて定式化していきたいと思います。今回は比較のため、ドルコスト戦略の他にもう一つ『一般投資』を取り上げていきます。まず一般投資戦略とは特になんにも考慮することなく、自分の手持ち資産のうち一部分を対象の金融商品に投資して、その後は満期まで放置しておくという戦略です。

一方で、ドルコスト戦略はまず自分の手持ち資産のすべてをN分割し、一定期間毎に対象の金融商品を購入するという行為をN回行って、満期まで保持しておくという戦略です。

この2つの戦略を定式化する前に、まず以下の仮定を行っていきましょう。

- 時間を離散化してN期間として考え、現在いる時点を0時点、満期をN時点とします。

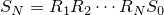

- 株価をSnで表し、Snは以下の『乗法モデル』に従うとします。

ここで、Riは確率変数とします。つまり、Siも確率変数となります。ただし、S0だけは現時点で株価が判明しているのでただの実数となります。

Ri自体の確率分布は全く仮定していないことに注意してください。つまり、Riは正規分布に従うとは限りません。 - 計算を簡単にするため、異なる確率変数RiとRjは完全に独立であり、また期待値と分散は同一の値μとσ2を付与するものと仮定します。

もちろん、これは理想化された仮定で、現実的ではありません。実際、Riが過去の値に影響することは数々の測定から明らかになっています。が、そんなこといちいち考慮に入れるととっても大変ですし、そもそも今回の目的とは趣向が異なります。そこまで正確にやるんでしたら連続時間と仮定して確率微分方程式を解くべきですしね。こういうことするのは専門家だけで結構ですので今回はやりません。

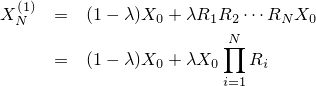

ここで、λは手持ち資産のうち投資にかけるウェイトとして定義され、0<λ<1の間をとります。

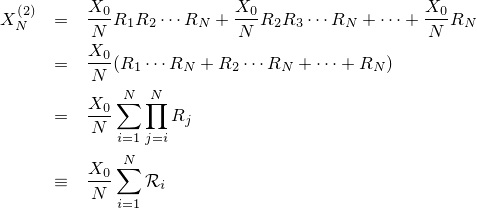

次に、ドルコスト戦略の場合は、少々複雑ですが以下のように表せます。

ただし、後の計算を楽にするため、

とおきました。

ここで注目しておきたいのが、上式の形です。RNの項が最も多く出現し、満期から現時点まで下がっていくにつれて出現回数が減少していくのが分かるでしょう。このことから何が言えるのかというと、『ドルコスト平均戦略は満期近くの株価の変動に最も大きな影響を受ける』ということです。つまり、初期時点で株価が上昇しても、満期近くに株価が大きく下落した場合、ドルコスト戦略を用いると資産がマイナスになってしまうのです。

もちろん、λ=1(全力投資)の場合の投資戦略よりはリスクは分散されていることは式の違いにより明らかです。それは確かなので、ドルコスト戦略はリスクを軽減する戦略であることは間違いありません。ですが、これはλの値を調整することで同じ効果を与えそうです。

ここから分かる結論としては、『ドルコスト戦略は満期近くに株価が大きく上昇すると予想した場合に効力を発揮する戦略である』ということです。ですが通常の場合ですと、満期近くの株価の変動なんて正直予想できるはずがありません(明日の株価ですら予想は難しいというのに)。ドルコスト戦略が初心者にお勧めできるという論調は少々疑問であります。

そうなると結局のところ、フィナンシャルプランナーがドルコスト平均法を進める主な理由は『商品を定期購入してくれる客を作り出す』ためである気がしてなりません。だって長期投資という名目の元で、給料の一定金額を毎月自分たちに差し出してくれて、しかもその回数分だけ手数料をいただける。これほど美味しい客はありません…

…いやいや、そう考えるのはまだ早い。もしかしたらきちんとリスクを定量的に評価した上で勧めているのかもしれません。となると次に気になってくるのが『一体どれくらいリスクが減少するのか、その上でリターンはどれくらい減少するのか』という点です。「どうしてもドルコスト平均法じゃないといけないんですか?最初っから投資額を抑えることもできるんじゃないですか?」という声がどこからか聞こえてきそうです。

疲れたので今日はここまで。次回から実際のリスクとリターンの評価を行っていきます。

0 件のコメント:

コメントを投稿